Eврото: има ли почва у нас?

Любомир Митов

В последно време се разгаря все-по разгорещена дискусия относно това дали приемането на еврото е добро или лошо за страната. За съжаление, тази дискусия не се води на базата на професионални или рационални аргументи, а по-скоро на базата на емоции и политически пристрастия (а може би и определени бизнес интереси). В общи линии на принципа „има ли почва у нас“.

Един от малкото опити да се обобщат икономическите агументи на противниците на приемането на еврото в България е публикуваната преди около две седмици от г-н Любомир Христов в Линкедин статия. Основната теза е че „Рисковете от приемане на еврото в България в този момент са повече от евентуалните ползи и в интерес на мнозинството от гражданите е присъединяването ни към еврозоната да се отложи докато икономиката ни е по-добре подготвена“. Т.е. еврото няма почва у нас. Поне засега и в обозримо бъдеще.

Както ще покажем по-долу, тази теза не издържа критика, няма никаква икономическа обосновка, в много случаи подменя или манипулира фактите и най-вероятно е политически мотивирана.

„Единствените сигурни ползи от въвеждане на еврото у нас са елиминиране на разходите при превалутиране и разходите за хеджиране на минимален валутен риск, че левът може да се обезцени“

Признанието за наличие на валутен риск на практика обезмисля един от основните аргументи на много от критиците, че левът е по-стабилен от еврото и трябва да бъде запазен. Истината е че левът не е пълноценна валута в смисъл, че по закона за валутния борд БНБ може да пуска пари в обръщение само толкова колкото позволяват валутните резерви (умножени по 1.95583). На практика имаме сурогат на еврото. Валутен риск докато се придържаме към борда няма. Рискът е изцяло политически – в случай на отмяна на валутния борд (за която някои вече на глас си мечтаят…) А еврото няма как да се отмени. И валутен риск там няма.

Благодарим ви за даренията в PayPal и по директната сметка на сдружението Алтернативи и Анализи IBAN BG58UBBS80021090022940

„От там нататък, всички ползи са условни и евентуални: може и да се реализират, а може и да не се материализират. Например, има очаквания за намаляване на лихвите (технически: за намаляване на спреда между български и германски държавни ценни книжа), от там, по веригата, и лихвите при които се финансират фирмите и гражданите.Това може да стане в известна степен, а може и да не стане“.

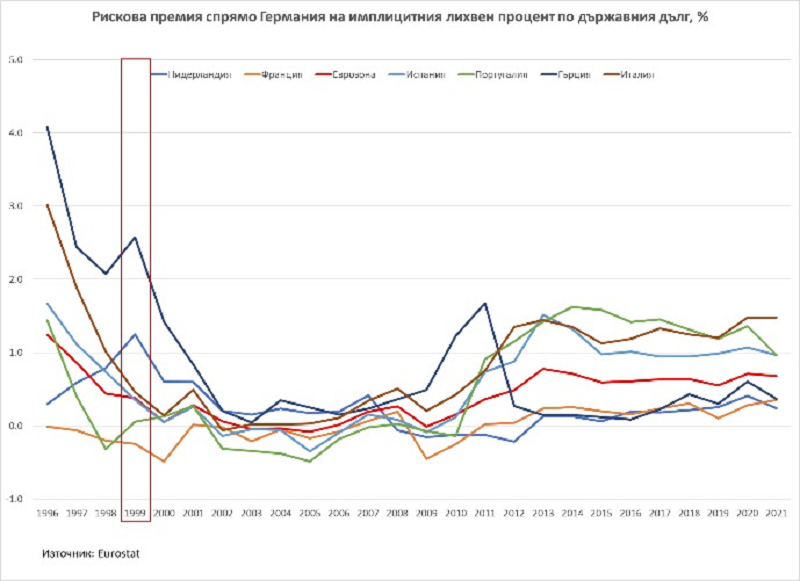

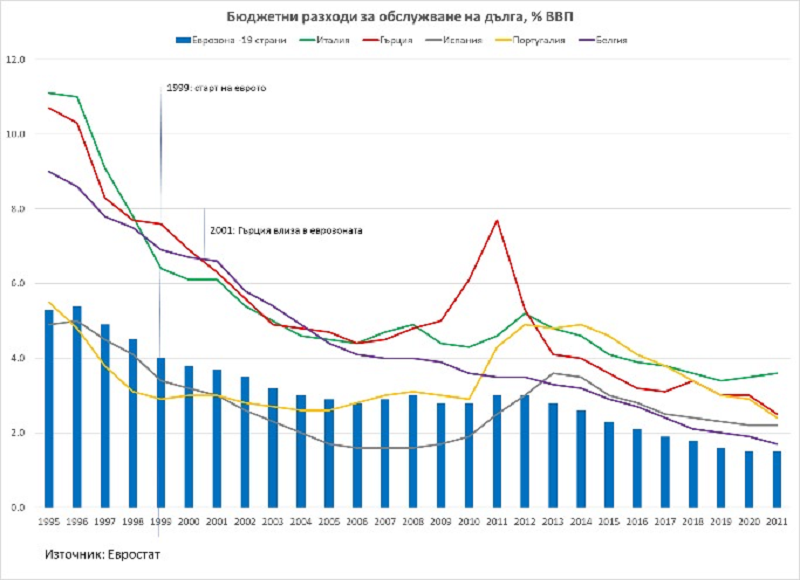

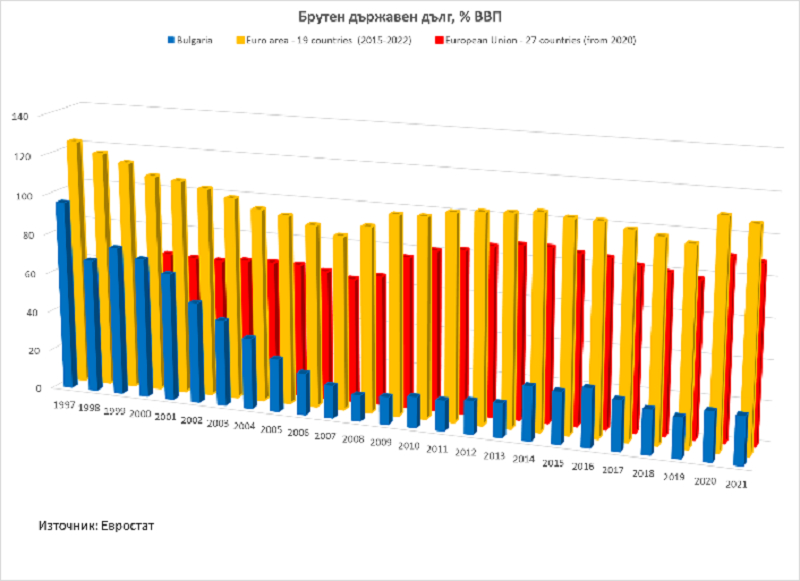

Твърдението че лихвите „могат да паднат, а могат и да не паднат“ не само е спекулативно, а просто невярно. Във всички страни рисковата премия спада след приемането на еврото. Без изключения. Ползата от което е икономията от намалението на разходите за обслужване на държавния дълг – средно около 2% от ВВП между годините преди старта на еврото и 2008 – и още толкова от 2008 до 2021. (При това – забележете – най-голяма е печалбата за по-слабите при приемането на еврото икономики – Гърция, Испания, Португалия, Италия. Каквато ще бъде и България при приемането и.

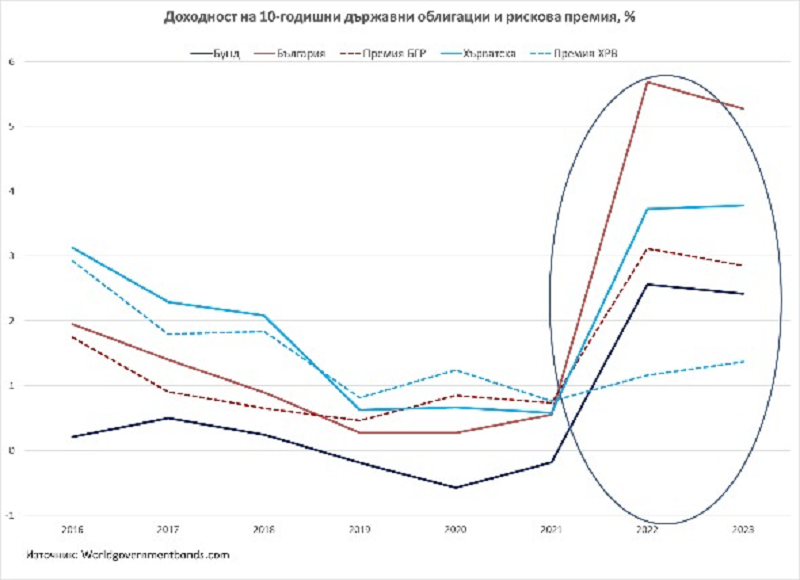

При това падането на лихвите при приемане на еврото не е само история. Случва се в момента. И се вижда много добре при сравняването на това как пазарите оценяват рисковете в България – която продължава да се пита „има ли почва у нас“, и в Хърватия – която прие еврото на 1 януари 2023. Българската рискова премия спрямо германските нараства от 0.65% за 10 годишните облигации през 2018 година до 2.85% в средата на февруари 2023. При Хърватия е обратното – от 1.8% през 2018 до 1.37%. Подобно е и положението с оценката на риска за дефолт (credit default swaps: България е с бялата линия на графиката, а Хърватия – със синята). Защо ли ?

Много просто: Хърватия приема еврото, а България – не. Погледнете кога се случва обръщането на тенденцията – през пролетта на 2022 година, когато рязко нараства политическата нестабилност в страната и се появиха колебания относно приемането на еврото (включително в парламента и сред управляващата коалиция). Резултатът е 1.5% по-висока лихва в сравнение с приелата евро Хърватия вместо 1.2% по-ниска през 2018. Само миналата година цената на това увеличение на рисковата премия – което е изцяло вътрешно генерирано, резултат от едно бездарно управление и липса на политическа воля –съставлява 220 млн.лв., като ще нараства всяка година със заместването на падежи на евтин дълг с нов по-скъп дълг. При дефицит от 3% от ВВП, за следващите 5 години тази загуба за бюджета при сегашните лихви ще надхвърли 1.3 млрд.лв. Които вместо за пенсии, здлавеопазване, инфраструкстура ще пълнят джобовете на кредиторите. Толкова за „условните ползи“ и съвсем реалните загуби.

“Но ако стане, рискът от надуване на балони като повишаване цените на недвижимите и други активи, е голям. Неизбежното спукване на балоните завършва със сълзи и обедняване”.

Че всяко надуване на балоните води до спукване, сълзи и обедняване – спор няма. Балонът и пукването вече ги имахме – през 2005-2008 година. Без да използваме еврото и в условията на валутен борд. Балонът се пукна през 2009 и се случи именно това – сълзи и обедняване. Само дето не е ясно какво общо имаше еврото с една бездарна икономическа политика.

А дали е неизбежно при нас с или без еврото? Или даже вероятно? През 2006-08 г.балонът се наду при ипотечни лихви в лева от 6-7%[1] срещу 2.8% в края на 2022 г. Тогава, какво по-нататъшно падане на тия лихви трябва да има, за да се случи нов балон ? За сведение, в момента в САЩ аналогичните ипотечни лихви са от порядъка на 7.6%. Както е добре известно на всеки икономист, търсенето на недвижими имоти зависи главно от разполагаемите доходи и чак след това от цената на кредита. Значи, за да има балон би трябвало рязко да скочат доходите. Само дето страшилката за „ужасното обедняване“ е водеща в репертоара на евроскептиците…..

„Като свързана полза се изтъква и евентуално повишаване на кредитния рейтинг на страната. Но кредитният рейтинг е оценка за това дали правителството има желание и възможност да изплаща дълговете си, а не от валутата, използвана за платежно средство в страната. И дори напротив, когато използвате еврото като национална валута, вие не го контролирате. Страна, която контролира валута си по дефиниция не може да фалира по дългове в собствената й валута. С приемане на еврото всяка страна от еврозоната се превърна в една по-малка или по-голяма Аржентина“.

Тезата са „собствената валута“ става безпредметна: ако приемем еврото то става наша национална валута и по логиката на автора „по дефиниция не може да фалираме“. Тогава за какво е спорът ? Всъщност твърдението че не може да се фалира в собствена валута просто не е вярно. Може. И се прави. По различни начини. По-отговорните правителства просто реструктрурират именно вътрешния си дълг – за да запазят доколкого е възможно достъп до външно финансиране. В момента Гана е в процес на реструктуриране на вътрешния си дълг. Външният засега не е засегнат. Същото важи и за Аржентина при последния си дефолт през 2019 година – започна от вътрешния дълг. През 1999 г. Русия прекрати обслужването именно на вътрешния си дълг – т.н. ОФЗ облигации. Издадените след 1990 г. валутни облигации не бяха засегнати.

По-малко отговорните правят друго. Просто го обезценяват – чрез хиперинфлация и катастрофална девалвация. Именно понеже контролират емисията на собствената си валута. Този филм вече сме го гледали в България между 1993 и 1997 година – не без услужливостта на тогавашното ръководство на БНБ. Тогава управляващите успяха за има-няма 4 години да обезценят лева от 26/$ до 3000/$, да докарат инфлацията до 106% (месечна !!!) през февруари 1997 и 2000% на годишна база през март. Заплатите се сринаха до $5-10 на месец. Всички банки фалираха. Вложителите си загубиха всичко, тъй като това което им върнаха като обезщетение беше обезценено почти до нула. Кой спечели ? Длъжниците, чиито кредити се обезцениха – също почти до нула, и станаха кредитни милионери. Много от сегашните радетели на „самостоятелна парична политика“ и „стимулиране“ чрез нея или са твърде млади за да помнят събития с почти 30-годишна давност – или се правят че не помнят. Г-н Христов, обаче, като тогавашен главен икономист на БНБ и после представител на България в Световната Банка, би трябвало да помни.

Колкото до „малка или голяма“ Аржентина – нека си припомним, че най-болезненият фалит там – този през 2001 година – дойде в резултат именно на рухването на техния валутен борд . Причините за аржентинския колапс, въпреки, че нямат нищо общо със ситуацията в България в момента, трябва да са обица на ухото на тези, които твърдят че при валутния борд рискът от фалит е по-малък. Не е. Всичко зависи от водената икономическа политика. Когато тя е безотговорна и безрасъдна – както например в Гърция преди 2010 година – никакъв валутен режим не помага. Само дето Гърция беше беше спасена от същата тази „опасна“ еврозона.

„Най-смехотворната полза, която ни се представя е как на 1.1.2024 г. България ще седне на масата и ще участва във вземането на решенията на Европейската централна банка. Трябва да се има предвид, че малките страни участват в работата на ЕЦБ на ротационен принцип. Т.е. България няма да е на масата в определени периоди“.

Затова пък ще бъде на масата в други периоди. Както всички други страни. А сега? Сега хич… Всъщност тук въпросът е много по фундаментален от това дали някой ще седне или не в определен момент на масата на ЕЦБ. С влизането си в еврозоната България става част от „ядрото“ на ЕС, а не в периферия, както е сега. Влизането в еврозоната ше направи необратим и ще стимулира процеса на интеграция и конвергенция. Очевидно на някои политици и бизнес интереси в България това не им отърва….

„Второ, ако човек е виждал как български чиновник мълчи като риба в Брюксел, ще повдигне вежди на такава една “полза”.

Не ми е известно г-н Христов да е присъствал на заседания на ЕЦБ за да знае как “мълчат като риби” българските представители. Вероятно съди по себе си. Затова пък е известно на всички, че “Global finance” определи управителя на БНБ за един от топ-ръководителите на централни банки в света не веднъж, а два пъти – пред 2019 и 2021 г[2]. Сигурно там обичат рибите…

„Но и най-гласовитият българин да седне на масата, И понеже България ще “тежи” под 1% от капитала на ЕЦБ, въпросът дали решенията на банката ще отразяват интереса на България или този на става риторичен“.

Въпросът наистина е риторичен: ако в закона наистина е записано, че представителите на страните няма да представляват страната си, а интереса на еврозоната, то тогава това се отнася за всички а не само за българския представител, нали?. Защо тогава така се косим за интересите на Германия, Франция, Италия и пр.? Интересно е къде и кога г-н Христов съзря единство на интересите на тези именно три страни. Даже от пресата би трябвало да знае, че интересите на Италия и Германия са коренно различни. Италия има нужда от ниски лихви за да обслужва огромния си държавен дълг, а Германия е основен радетел за стриктна парична политика което изисква по-високи лихви. Даже някои аспекти от политиките на ЕЦБ (закупуването на държавни облигации без ограничения и статута на Европейския Стабилизационен Механизъм) през последните години бяха разглеждани от германския конституционен съд във Висбаден.

„Що се отнася до рисковете, те са осезаеми и сериозни.„Първо, икономиката на страната ни е най-слабо приличаща на европейската. По доходи, цени и производителност България е на опашката. Реалната конвергенция към еврозоната е слаба. БНБ заключава, че поради ниската степен на реална конвергенция, страната ни не е напълно готова за присъединяване към еврозоната“.

Първо, тук определено се тиражира една лъжа: БНБ никога не е правила такова заключение. Тук най-вероятно се има предвид проектодоклад на 130 страници промотиран от един единствен висш служител в БНБ с политически амбиции … сетете се към коя партия… Никога не е бил обсъждан или приет от борда на БНБ и определено не отразява позицията на БНБ. Поредната фалшива новина…

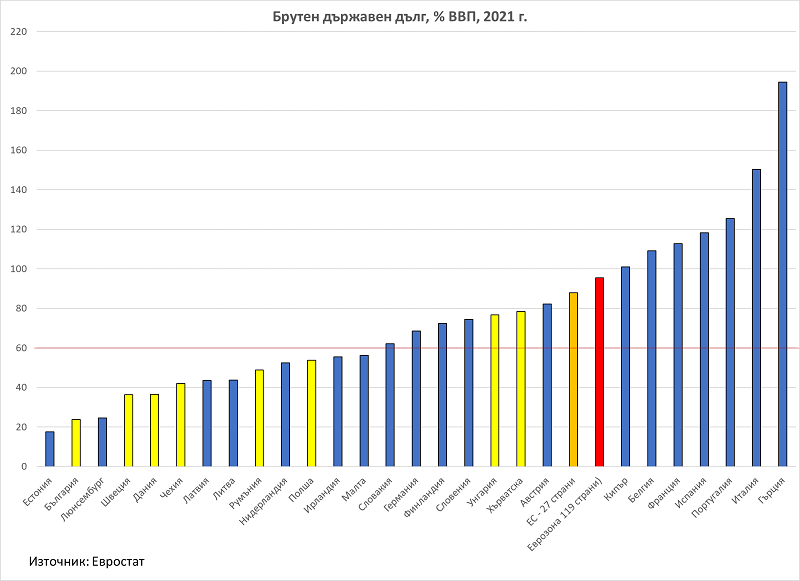

А по фактите – не зная как г-н Христов определя какво е “европейска икономика”. Дали структурата на икономиката на една Гърция и Латвия или Хърватия е по-“европейска” от българската ?? Вярно е, че има разлика в доходите и цените с еврозоната но тях ги има и вътре в еврозоната (например Ирландия и Гърция или Португалия; Финландия и Латвия). И какво ? Еврото ли е виновно ? Тогава трябва ли да виним долара, че доходите на човек от населението в Мисисипи са два пъти по-ниски от Масачузетс и Делауер. Не съм чувал Мисисипи да си готви техен валутен борд или „мисисипски долар“…. При това тази разлика в доходите е в рамките на федерация с обща фискална политика от 200 години за разлика от еврозоната, която няма обща бюджетна политики е на 24години. Това което е важно е че приемането на еврото е предпоставка за понижение на българския риск и увеличаване на инвестициите в една по-предвидима и стабилна от сегашната среда. Което е и основен фактор за изпреварващ растеж. Възможно ли е ? Още как ! Погледнете Ирландия през 80-те години и сега…..

„Второ, рискът от асиметрични шокове за България е висок. Това се дължи на факта, че макар и 60 % от външната ни търговия да е със страни от еврозоната, тази търговия е междусекторна. Необходима е вътрешно секторна търговия за да се намали рискът от асиметрични шокове“.

Не ми е ясно какво иска да каже авторът или просто не е погледнал данните. България е дълбоко интегрирана в европейските производствени вериги. И има същите преимущества и носи същите рискове като партньорите си. Всъщност реалната интеграция е по-голема, ако се изключи вносът на горива от Русия (67% от износа през 2022 г е за ЕС). Подобна е и картината по стокови групи: 63% от износа за ЕС и 58% ог вноса са машини и оборудване и други готови изделия. По-голямата част от това са компоненти и артикули за големи европейски компании.

„В еврозоната страната няма да разполага с лостове на паричната и фискалната политики (поради ограничения позволен бюджетен дефицит) да неутрализира тези шокове. Те ще трябва да се поемат от пазара на труда под формата на увеличаване на безработицата и номинално намаляване на заплатите“.

Това е една от основните тези на евроскептиците – и може би най-несъстоятелната от всички. България по определение в момента няма, не е имала от 1997 година и няма да има до тогава докато е във валутен борд „самостоятелна парична политика “. По закон БНБ не може да емитира левове повече от наличните резерви по фиксирания валутен курс. Но и по принцип не може да има “самостоятелна парична политика” при фиксиран валутен курс – с или без борд. Не може едновременно да таргетирате и курса и лихвените проценти. Това го пише във всеки учебник. Така че реакцията при рецесия и при валутен борд, и при еврото е една и съща. Както стана и през 2009 г. Безработица – да (тя скочи навсякъде), но не съм забелязал тогава номинално намаление на заплататите… за разлика от съседна Румъния през 2010 година, когато държавните заплати бяха намалени с 10% в рамките на програма с МВФ. С една дума – поредната страшилка.

Отделен въпрос е дали страна като България с парична маса (М3) от порядъка на €73 млрд, малка отворена икономика и свободно движение на капитали може въобще да води “самостоятелна парична политика”. И как да се противопостави на потенциални атаки от хедж фондове дето дневният им оборот е по-голям от тези €73 млрд и са с активи от $2 трлн и нагоре. Приказките за “стимулираща парична политика” са пълна глупост и по определение неприложими при сегашната парична система на валутен борд.

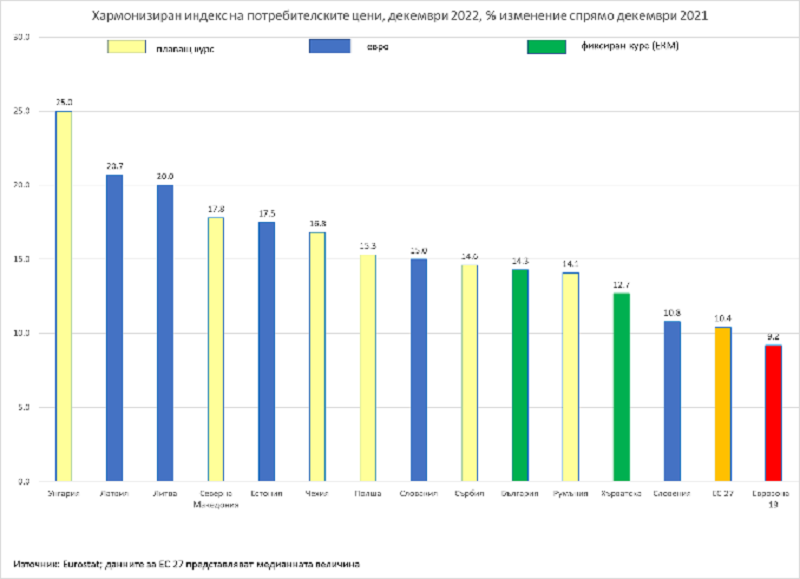

Да видим как се справят нашите централноевропейски съседи с тяхната „независима парична политика“ – доколкото я имат, защото и при тях стои същият проблем с ограничените размери на пазарите (освен донякъде Полша) и слабото влияние на лихвените поценти върху икономическата активност. При всички тях водещият критерий не е влиянието на лихвите върху търсенето а подържането на стабилен валутен курс и привличането на чужд капитал. Само че това си има цена: по-висока инфлация, по-високи лихвени проценти и рискови премии, нестабилност на националните валути, а миналата година (за разлика от нас) и намаление на реалните заплати.

Още по-несъстоятелно е твърдението как приемането на еврото щяло да попречи на „стимулирането на икономиката“ поради изискването за „силно ограничен“ бюджетен дефицит от 3% от ВВП. Всъщност бюджетният дефицит в България практически през цялото време след влизането в ЕС – та и преди това – е далеч под тази стойност. Това е така поради валутния борд: има законово изискване за размера на бюджетния резерв, така че няма мегдан за разпускане на коланите. Ако изпуснете бюджета при валутен борд става Аржентина 2001. Изключения са 2009-10 и 2014, когато си вкарваме автоголове: в първия случай скокът на дефицита беше предизвикан поради предизборното ударно харчене на тройната коалиция, напълно игнорирайки колапса на световната икономика поради световната финансова криза от 2008-09 г. Във втория – разходите за компенсиране на вложителите в КТБ. На практика излиза, че критерият за дефицит от 3% от БВП след приемане на еврото всъщност дава възможност за разхлабване на бюджетната политика.

Миналата година подобен автогол си вкараха и от четворната коалиция като решиха да не плащат за построените вече пътища а ги раздадоха за пенсии и социални плащания на калпак[1]. Което е по-лошо е че се забелязват мераци за излизане от консенсуса за бюджетна дисциплина и не от една партия.. А без такава не еврото, а валутният борд е обречен (а ла Аржентина).

Трето, инфлацията в България е по-висока от средната за еврозоната. Тя ще остане такава, ако страната ни реализира по-бърз растеж. Това означава, че единната парична политика и единният лихвен процент в еврозоната по-често няма да са подходящи за нашата икономика. Вероятно е лихвите у нас да бъдат реално отрицателни.

Отново не съвсем вярно твърдение. Инфлацията в България през 11 от 16 години членство в ЕС е под или около средната за еврозоната и в рамките на критерия – независимо от далеч по-бързия икономически растеж. Тя превишава тези значения само през годините до 2009 и след 2020. В последния случай – в резултат на шока от енергийните цени и хранителните продукти. И тя не е по-различна от другите централноевропейски страни – просто защото относителният дял на храните и енергията е по-висок. А лихвените проценти – ами те и сега са силно отрицателни. И бяха такива през по-голямата част на предходното десетилетие. При ниска инфлацията и без „балони“. Тъй като след кризата от 2009 година водещите развити икономики рязко намалиха лихвите и пуснаха печатницата за пари за да стимулират търсенето. А както казахме при борда България няма самостоятелна лихвена политика. Доколко правилна беше тази политика е спорно. Нейната цена се вижда сега – голяма част от сегашната висока инфлация в света се дължи именно на тази политика на водещите централни банки.

„Четвърто, опасност от свръхзадлъжняване както на държавния, така и на частния сектор и надуване на “балони”, както стана дума. Неизбежното им спукване ще бъде болезнено за всички“.

Отново балони…. този път звучат направо абсурдно. Абсурдно е да се твърди че страна като България с държавен дълг от 22% от БВП (втори най-нисък в ЕС) и дефицит под 3% може да “свръх-задлъжнее”. Нека някой обясни как ще стане това… За да се вдигне българския дълг от 22% на 60% (критерият за еврозоната) трябва да се случи едно от следното: 13 години поред нулев номинален ръст на ВВП – (т.е. отрицателен реален от 2-3%, или кумулативно свиване на икономиката от 22% – повече отколкото през 90-те години) при дефицит от 3% от ВВП, или 20 години на нулев реален растеж и дефицит от 6% от ВВП, или девалвация с мащабите на тази от 1997 година. Някой сериозно да вярва че това е възможно и че ще има кой да го финансира ?

Подобна е и картината с външния дълг. Ако извадите задълженията към чуждестранни преки инвеститори (тъй като те не могат да ги преведат в чужбина или да си вземат заводите или банките под мишница и да ги изнесат от България), чистата инвестиционна позиция на страната е положителна в размер на €38 млрд – повече от 50% от ВВП. Платежният баланс от десетина години е с излишък или балансиран. Българските търговски банки също са нето кредитори към чужбина – почти €6 млрд. Съотношението на кредити и депозити е 69% – едно от най-ниските ако не най-ниското в региона. Това означава, че банките са свръхликвидни и не зависят от външно финансиране. Моля, къде са рисковете ??

На пето място, институционалното устройство на еврозоната е такова, че България може да се окаже отговорна за евентуални загуби на ЕЦБ, натрупани от операции, осъществени преди България да се е присъединила.

Хайде да видим кои са тези евентуални загуби и от кои операции ???

Всички тези рискове означават едно: като член на еврозоната, вместо да изпитаме увеличаване на доходите и приближаването им към тези в по-развити страни, доходите в България може да се отдалечат от тях. Основна причина е, че общата парична политика по-скоро ще затрудни приспособяването на българската икономика към икономиката на еврозоната.

Това твърдение е просто несъстоятелно – даже само и заради това, че България и в момента прилага паричната политика на ЕЦБ. Но носи само издръжките – по-високи лихви и необходимостта за държи €32 млрд – или 45% от ВВП – във вид на резерви, което е мъртъв капитал с нулева (доскоро и отрицателна) доходност и не може да се използва в икономиката.

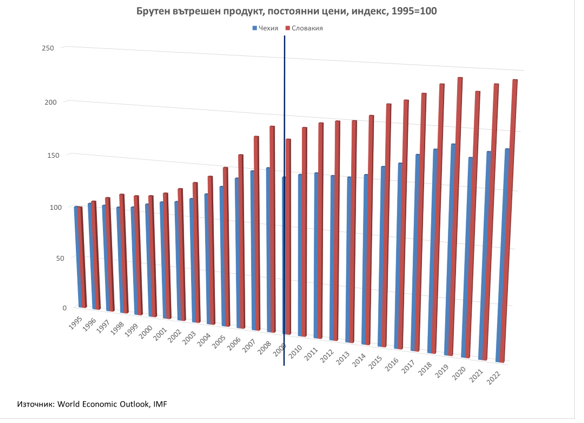

Нещо повече – практиката показва, че приемането на еврото е мощен стимул за инвестиции и ускорява икономическия ръст. За това не трябва да ходим далеч: след разделянето си през 1995 година Чехия и Словакия тръгнаха по различни пътища: Чехия, въпреки че беше най-близко до критерийте за приемане на еврото, се отказа, а далеч по-бедната Словакия през 2009 година влезе в еврозоната. Нещо повече, само за десетина години Словакия се превърна в мощен хъб на автомобилостроенето – практически от нула – и се изравни с Чехия. Резултатите говорят сами за себе си:

В заключение – приемането на еврото ще донесе само ползи за България, защото ние сме изминали по-голямата част от пътя и реално живеем с него от самото му създаване. Да еврото не е завършен валутен съюз тъй като няма обща бюджетна политика. Но то е само на 24 години…

Рискове има, но те не са свързани с еврото, нито с общата парична политика. Отдавна е доказано в икономическата литература, че дългосрочният икономическият ръст и потенциал на страната не зависи от това дали паричната – или бюджетната – политика са стимулиращи или не. Това са краткосрочни инструменти за управление на цикъла – подпомагат търсенето, когато то е под потенциала и го ограничават когато е над потенциала. Потенциалът на една икономика се определя не от търсенето, а от предлагането. А то от своя страна зависи от качеството и количеството на работната сила и наличния капитал, както и тяхната производителност. При сегашната демографска картина, лошо състояние на образованието, и при ниския темп на инвестиции – само 15% от ВВП през 2022 г. – какво може да се очаква? Инвестициите в основен капитал падат 12 тримесечия поред и през четвъртото тримесечие на 2022 са с 22% по-ниски от същия период на 2019 г. При тези темпове наличниат капитал не само не расте, а намалява. И ако за 2020 може да виним Ковид, то защо инвестициите спадат – без Ковид – с 16% през 2021-22 г.? За същия период частното потребление нараства с близо 13%. Не е ли това индикатор за популистка икономическа политика нямаща нищо общо с икономическия ръст?

С такава политика нито бордът, нито еврото, нито доларът или юанът ще ни помогнат. Вместо да спорят има ли еврото почва у нас или да правят крачка напред – две назад, би било хубаво нашите политици и управници за почнат да мислят с перспектива по-далеч от следващите предсрочни или редовни избори, а като българи и държавници, и да с заемат с огромните структурни предизвикателства като образование, демография, здравеопазване, пенсионна система, екология, инфраструктура и бизнес среда без институционализирана корупция, минимум бюрокрация и работеща съдебна система. Това се решава в София, а не в Брюксел или Франкфурт.

[1] Съгласно паричната статистика на БНБ да ипотечни кредити със срок от 1 до 5 години

[2] https://money.bg/finance/upravitelyat-na-bnb-se-naredi-sred-nay-uspeshnite-guvernyori-v-sveta-za-2021-a.html

[3] (Тук е мястото да се отбележи че в Европа дефицитът се смята на основата на поетите задължения. Така че неплащането на поети задължения не работи. После пак плащаш. Само че по-скъпо..